在南京同城内寄送顺丰快递,最快可以做到“即日达”或“次日达”;从南京寄往国内其他主要城市,通常是1-3天。

下面我们来分情况详细说明:

同城寄送 (南京寄到南京)

这是最快的情况,主要取决于您选择的快递服务类型:

-

顺丰即日 (SF Express Same-Day)

- 时效: 当天送达。

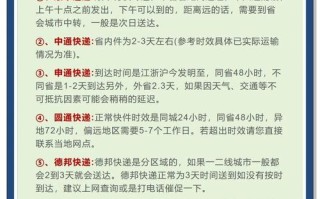

- 服务时间: 通常要求在当天上午的某个时间点前(比如上午10点或11点)下单,并且收发双方地址都在顺丰的即日达服务覆盖范围内。

- 特点: 速度最快,价格也最贵,适合紧急文件、合同、样品等。

-

顺丰标快 (SF Express Standard)

(图片来源网络,侵删)

(图片来源网络,侵删)- 时效: 次日达,通常是今天寄出,明天就能送到。

- 特点: 这是最常用、性价比最高的同城服务,覆盖范围广,几乎所有南京市区都能实现次日达。

小结:同城寄送,最快当天,次日达是常态。

省内寄送 (南京寄往江苏省内其他城市)

-

顺丰标快 (SF Express Standard)

- 时效: 1-2天。

- 说明: 寄往苏州、无锡、常州等苏南城市,因为距离近、经济发达,通常可以实现次日达,寄往徐州、连云港等苏北城市,可能需要2天。

-

顺丰特快 (SF Express Express - "即日达"的升级版或跨城快件)

- 时效: 部分核心城市间可以实现次日达。

- 说明: 如果南京和目的地城市(如苏州、无锡)都是核心枢纽,选择特快服务,次日达的概率很高。

小结:省内寄送,通常是1-2天,核心城市间次日达很常见。

跨省寄送 (南京寄往国内其他省份)

这是最复杂的情况,时效受距离、交通、天气等多种因素影响。

-

顺丰标快 (SF Express Standard)

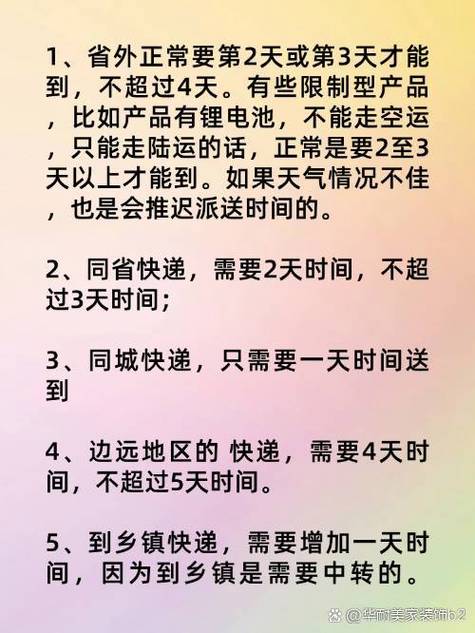

- 时效: 2-4天。

- 按距离划分:

- 邻近省份(如上海、浙江、安徽、山东): 1-2天,南京到上海、杭州,基本是次日达。

- 中部省份(如湖北、河南、江西): 2-3天。

- 偏远省份(如新疆、西藏、黑龙江): 3-5天或更久。

-

顺丰特快 (SF Express Express / "即日达"网络)

- 时效: 1-2天。

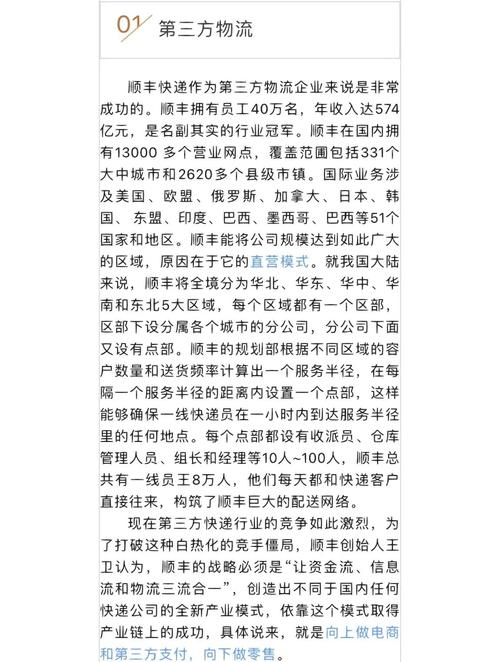

- 说明: 这是顺丰的拳头产品,通过航空运输和高效的中转分拣实现,只要收发双方地址都在其“即日达”或“次日达”服务网络覆盖的城市,基本都能保证次日达,中国大部分地级市都已覆盖。

-

顺丰特惠 (SF Express Economy)

- 时效: 3-5天或更长。

- 说明: 这是一种经济型陆运服务,价格便宜,但时效较慢,适合对时间不敏感的包裹。

小结:跨省寄送,标快2-4天,特快1-2天,特惠3天以上。

影响时效的关键因素

除了距离和服务类型,以下几点也会影响最终的送达时间:

-

寄件和收件时间:

- 最关键! 一定要在当天的截单时间前下单,这个时间点因地区和业务类型而异,通常是下午4点至6点之间,超过截单时间,就会顺延到下一个工作日计算时效。

-

地址位置:

- 收件地址如果在偏远郊区、乡镇或村庄,快递员派送的时间会比市区晚,甚至可能需要多花一天。

- 如果地址不详细、有误或找不到,会严重延误派送。

-

天气和交通状况:

恶劣天气(如大雪、暴雨、台风)、节假日高峰期或交通管制,都会导致快递延误。

-

海关清关(仅限国际及港澳台件):

如果是寄往海外或港澳台,海关清关时间是最大的变量,可能需要几天甚至更长时间。

如何获取最准确的时效?

最准确的方法是直接使用顺丰官方工具查询:

-

顺丰速运官网或App:

- 打开顺丰速运官网或App。

- 在首页找到 “寄件” 或 “时效查询”。

- 输入 “寄” 和 “收” 的详细地址。

- 选择你要寄送的 “产品类型”(如标快、特快、特惠等)。

- 系统会立即给出一个预估的“送达时间”,这是最权威的参考。

-

致电顺丰客服 95338:

直接拨打官方客服电话,提供地址信息进行人工查询。

| 寄送范围 | 服务类型 | 预估时效 | 备注 |

|---|---|---|---|

| 南京 → 南京 | 即日 | 当天达 | 需在截单前下单,且双方地址在覆盖区 |

| 标快 | 次日达 | 最常用的同城服务 | |

| 南京 → 江苏省内 | 标快 | 1-2天 | 核心城市间多为次日达 |

| 南京 → 国内其他省 | 特快 | 1-2天 | 覆盖全国大部分城市,主打时效 |

| 标快 | 2-4天 | 邻近省份快,偏远省份慢 | |

| 特惠 | 3-5天+ | 经济实惠,陆运为主 |

希望这个详细的解答能帮到您!

标签: 顺丰快递南京到北京时效 顺丰南京同城快递多久到 顺丰跨省快递南京到上海要几天